Dans un rapport conjoint, la banque JPMorgan estime qu’un réseau de monnaie numérique de banque centrale multi-devises se traduirait par une économie annuelle de 100 milliards de dollars sur les paiements des entreprises.

Économiser 100 milliards de dollars par an ? Le projet est naturellement tentant pour les entreprises soucieuses de leur rentabilité. Cette hypothèse n’a rien de farfelue, estiment le cabinet de conseil Oliver Wyman et la banque d’affaires JPMorgan.

C’est le scénario qu’ils développent dans un rapport intitulé : « Débloquer 120 milliards de dollars de valeur dans les paiements transfrontaliers ». Naturellement, pour parvenir à une telle économie annuelle, des conditions doivent nécessairement être réunies.

Les paiements internationaux coûtent 120 Mds $ par an

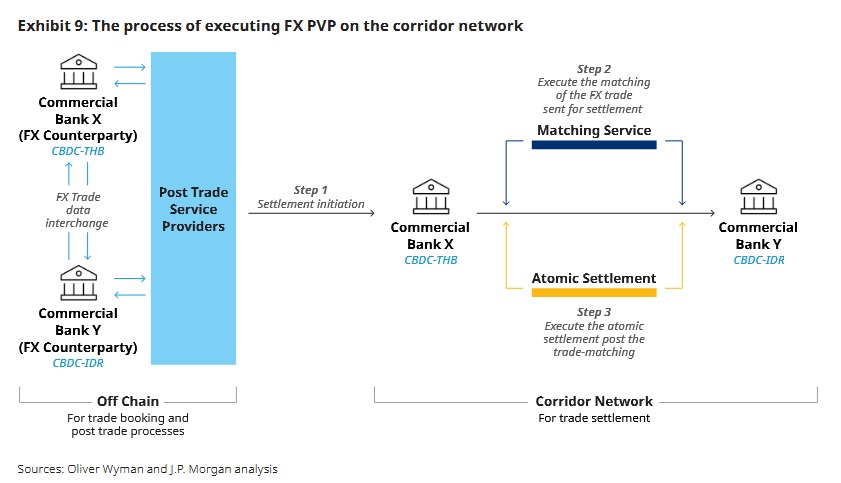

La principale d’entre elles, c’est donc un réseau mCBDC, c’est-à-dire un réseau de monnaie numérique de banque centrale multi-devises. De telles monnaies sont très rares et essentiellement au stade du pilote.

Un tel réseau mondial est donc inexistant, et probablement encore pour plusieurs années. Son déploiement présenterait pourtant de multiples avantages, défendent les auteurs du rapport.

Les transferts des multinationales avoisinent chaque année les 23 500 milliards de dollars. C’est environ 25% du PIB mondial. Pour ces opérations, les entreprises ont recours à des processus de paiement transfrontalier de gros.

Problème : ceux-ci sont loin d’être optimaux, en particulier en termes de coût et de rapidité. Les frais associés s’élèvent à 120 milliards par an, évalue JPMorgan – auxquels s’ajoutent des coûts de change.

Un réseau mCBDC constituerait par conséquent une alternative très rentable – en théorie. Il permettrait en particulier des « paiements transfrontaliers en temps réel, 24 heures sur 24, 7 jours sur 7 et dans plusieurs devises ».

Source : oliverwyman.com

Un organisme supranational à créer

Mais le rapport le reconnaît, le déploiement d’une telle infrastructure n’irait pas sans un profond changement au sein de l’écosystème financier. Une solution mCBDC signifierait pour banques et acteurs des changes de repenser leurs offres existantes.

Oliver Wyman et JPMorgan suggèrent toutefois que ce réseau se traduirait par l’émergence de nouveaux business models. En termes d’exploitation, des gains seraient aussi générés. A la clé : « des avantages à long terme pour tous les participants ».

Voilà pour la théorie. En pratique, la création d’une telle infrastructure et la mise en place des processus associés présentent une évidente complexité. En outre, plusieurs designs distincts sont envisageables, avec des atouts et inconvénients.

Mais un mCBDC suppose aussi la création d’un organisme supranational en charge de gérer le réseau. “Son indépendance et son impartialité seraient essentielles pour éviter tout conflit d’intérêts”, souligne le rapport. Sa seule création pourrait donc générer des discussions sans fin.

Suivez-nous sur Twitter, Facebook et maintenant Telegram pour ne rien manquer