Le DAI de MakerDAO pâtit de la concurrence des principaux stablecoins dollar du marché. Pour tirer la circulation du DAI, la DAO a voté une hausse provisoire des rendements pour les détenteurs du token.

MakerDAO peut-il parvenir à redresser la barre et à revenir au premier plan sur le marché des stablecoins, très largement dominé par l’USDT et l’USDC ? Maker et sa DAO n’épargnent en tout cas pas leurs efforts comme en témoigne le programme Endgame.

La communauté, au travers d’un vote de gouvernance, vient de voter une nouvelle mesure. L’objectif reste le même : accroître la demande pour le jeton. Et pour y parvenir, la DAO parie sur une hausse des rendements (yields) pour les détenteurs de DAI.

Objectif croissance durable pour le DAI

MakerDAO approuve ainsi l’introduction d’un nouveau mécanisme au niveau du taux d’épargne DAI amélioré (EDSR pour Enhanced DAI Savings Rate). Celui-ci pourra temporairement se traduire par une augmentation du taux d’intérêt perçus sur jusqu’à 8 %.

« Nous n’avons pas encore réussi à générer une croissance durable de la nouvelle demande et des entrées de capitaux », justifie le fondateur de Maker, Rune Christensen. La réponse à ce blocage, c’est donc le taux de yield.

L’EDSR contribue à résoudre ce problème en garantissant que les détenteurs de Dai qui sont les pionniers de l’adoption du DSR obtiennent une valeur plus juste des rendements accrus générés par le protocole », poursuit-il.

Des taux progressifs qui ne menacent pas la rentabilité

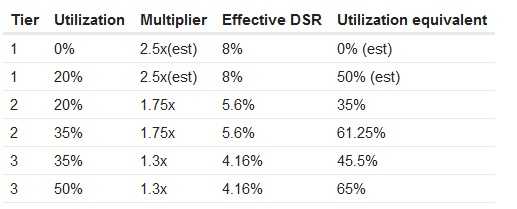

Ainsi, le taux appliqué à l’EDSR est déterminé en fonction du montant des dépôts dans le DSR et du taux de récompense de base. La disposition votée par la DAO prévoit une diminution progressive en fonction de l’augmentation de l’utilisation.

Tout ce que cela fait, c’est augmenter le taux d’utilisation effectif du DSR, et cela ne l’augmente pas à un niveau proche de 100%, donc cela ne peut tout simplement pas être insoutenable rien qu’à partir de ce fait de base », détaille Rune Christensen sur le forum.

« Comme vous pouvez le constater, le taux d’utilisation le plus élevé est de 65%, ce qui signifie que nous obtiendrions encore des revenus excessifs pour 35% de l’ensemble du portefeuille. N’oublions pas que le taux d’utilisation ‘naturel’ devrait être proche de 100% et qu’il s’agit donc toujours d’une rentabilité excessive et inhabituelle », explique-t-il encore.

Des actions qui tardent à porter leurs fruits

Pour Maker, il y a urgence à agir. La circulation du stablecoin de Maker s’est nettement dégradée sur un an puisque sa capitalisation dépassait les 6 milliards de dollars l’année dernière contre à peine plus d’un milliard aujourd’hui. Ce recul intervient toutefois dans un contexte de baisse du marché global des stablecoins.

Le déclin du DAI est néanmoins antérieur à cette évolution parmi les jetons stables. Depuis un an, Maker multiplie les initiatives pour regagner en pertinence dans l’écosystème DeFi. Le protocole a notamment investi dans des actifs traditionnels pour générer des rendements et rétribuer ses utilisateurs.

Le mois dernier, Maker révisait à la hausse le DSR à 3,49% dans le but de rendre le DAI plus attractif par rapport à ses rivaux, qui eux ne répercutent pas les revenus sur les détenteurs. Le résultat se fait attendre. 306 millions de dollars ont été déposés dans le DSR. C’est moins de 7% de l’offre totale du token.

Pour suivre l’actu Crypto et Web3, retrouvez Coins.fr sur Twitter, Linkedin, Facebook ou Telegram